Biliyorum gündem yoğun , Türkiye gibi güzel bir ülkenin ağır gündemi hiç eksik olmaz. Peki ya bu gündemi takip ederken sosyal ve ekonomik ilişkilerimiz, hislerimiz, deneyimlerimiz ne durumda? Türkiye’deki siyasal sistemin (yani kurumlar bütününün) ve rejimin (bu kurumlar arasındaki ilişkilerin) sosyal hayatımızda çok büyük bir karşılığı var. Siyaseten bir enkazla karşı karşıya olduğumuzu görüyoruz ama sosyal, ekonomik ve bireysel psikolojik tablo da bir o kadar ağır. Bu birkaç hafta bu konu üzerine eğilmek istiyorum. Burada ele aldığım sayı ve fikirlerin çok daha fazlasını kitabım Artık Hepimiz Prekaryayız’da ayrıntılarıyla işliyorum, bunu da hatırlatmış olayım.

Bu ağır tablo bize yeni bir sosyal aktörle, güvencesizler sınıfıyla yani prekaryayla karşı karşıya olduğumuzu söylüyor. Ama soru şu nasıl prekaryalaştırıldık. Bunun çok cevabı var ama en önemlilerinden biri borçluluk. Bunu biraz küresel bir tur yaparak biraz da Türkiye’ye bakarak anlatmaya çalışacağım.

Borç insanlık tarihinde belki de hep var. Ama son 40 yılda hane ve birey düzeyinde sistematik hale getirildi. Milat noktası 1980’ler. Ancak Türkiye için büyük kırılma noktası 2002.

2002’DEN SONRA NE OLDU ?

2002’ye kadar parça parça yapılan reformlar, özelleştirmeler ve borçlandırma pratikleri 2002 sonrasında büyük bir sıçramayla kendisini gösteriyor. Fransız araştırmacı Michel Guenaire dünya çapında IMF aracılığıyla gerçekleştirilen Amerikan modeli ve uygulamalarına liberal devrim diyor[1]. AKP’nin liberal olmadığı aşikar ama uluslararası konteksti o dönemde servet birikimi ve kendi iktidarı için kullandığı da açık. Bu sürecin Türkiye ayağını oluşturuyor.

Borçlandırmanın en önemli kalemlerinden biri bireysel krediler. Bireysel kredilerin tarihi çok eski değil. Onun en önemli göstergesi kredi kartlarının tarihi de eski değil. İlk olarak ABD’de yaygınlaştı. Kartla ödeme fikri ilk kez 1887 yılında bir bilim-kurgu romanında ileri sürüldü. Edward Bellamy’nin Looking Backward or Life in the Year 2000 adlı romanında nakit paranız olmasa bile karttan parçalar kopararak ödeme yapılabileceği fikri ileri sürüldü. 1920’lerde hem General Petroleum Company hem de Ford şirketi müşterilerine özel kredi sistemleri tasarladı.

Ancak bildiğimiz kredi kartının hikayesi ise şöyle. 1949 yılında ünlü avukat Franck Mcnamara New York’un ünlü restoranlarından birinde dostlarını ağırlar. Ancak gecenin sonunda ödeme yapacakken, cüzdanını unuttuğunu farkeder. Böylesi utanç verici bir durumun bir kez daha yaşanmasını engellemek için Diners Club Card projesini ortaya atar, yani böylesi bir durumda nakit ihtiyacını karşılayacak kredi kartı. Teklif başarılı olur. Bir yıl içinde 20.000 kart satılır.

1958’de ise American Express Card bunu genişletti. Beş yıl içinde bu kartlar bir milyon kişiye dağıtıldı. Tam bu noktada bir başka oyuncu yani Bank of America de oyuna girmek istedi. 1968 yılında kendi kartının ulusal çapta kullanma lisansını aldı. Bugün Visacard olarak bildiğimiz kart böylece doğmuş oldu.

1966’da ise Kaliforniya’daki bankalar birleşerek Interbank Card Association’u kurdular. Bu kurumun dağıttığı kart ise Mastercard olarak hayatımızda yerini aldı. Kısacası herkesin kullandığı iki kart türünün menşei ABD’dir. Bireysel borçlanmanın beşiği ABD’dir. Aşağıda ABD’de tüketici kredilerinin tarihsel seyrini görebilirsiniz. 1980’e kadar yasal ve ilgili mevzuatlar hazırlandı, piyasalardaki kamu müdahalesi azaltıldı. Bu noktadan sonra insanlara tek bir şey düşüyordu: Yaşamak ve hayatta kalmak için borçlanmak. Piyasa konusu olmayan her alanda piyasalar yaratıldı. Neredeyse her şey alınır satılır hale getirildi. Bu da gelir ve servete olan ihtiyacı arttırdı. Ancak bildiğiniz gibi dünya seviyesinde servet eşitliği iyileşmediği gibi reel ücretler de ya düştü ya da stabil kaldı. Bu durumda geriye milyarlarca insan için tek çare kalır: Borçlanmak. Aslında bankalar, sigorta şirketleri, satmak isteyen şirketler için iyi bir pazar stratejisi. Ama geniş kesimlere güvencesizlik olarak kendini dayatıyor.

BORÇLANMADA BÜYÜK ARTIŞ

Türkiye’de bu seviyede ise 24 Ocak kararları bir milattır. Bunun ardından 24 Ocak kararlarının 12 Eylül rejimi tarafından kurumsallaştırıldığını görüyoruz. Bu tarihten itibaren Türkiye’de borçlanma yavaş yavaş arttı. IMF verilerine göre Türkiye’de 1986 yılında tüketici borçlarının GSMH’ya oranı yüzde 17.65. AKP göreve geldiğinde bu oran yüzde 22.05.

2017’de ise AKP bu oranı yüzde 85.19’a taşıdı. 24 Ocak kararlarını 12 Eylül kurumsallaştırmış olabilir ama esas borçlandırma AKP döneminde. Peki hanehalkı borcu? 1986’da hanehalkı borcunun GSMH’ya oranı 0,36. AKP göreve geldğinde 1.85. 2017’de ise 17.

Peki Türkiye’de kredi kartları ilk olarak ne zaman devreye girdi? Bunları bugün kaç kişi kullanıyor, önemli noktalar ne? Bankalar bunun neresinde? Bugün milyonlarca insanın cebinde olan bu kartlar ve hayatını düzenleyen bu kredi kullanımının miladı nedir?

Diners Club Card’ı hatırlıyorsunuz değil mi? Onun Türkiye’deki kullanım haklarını ilk olarak 1968 yılında Koç grubuna bağlı Servist Turistik A.Ş aldı. 0 noktası. Türkiye’deki ilk kredi kartı 1968’de.

Ama sizleri çok daha fazla sıkmamak adına nasıl borçlandırıldığımız hikayesinin ikinci bölümünü haftaya bırakıyorum. Güvencesizleştirilmenin koridorlarında biraz daha ışığı göze alacağız.

[1] Michel Guenaire, Il Faut Terminer La Revolution Liberale, (Flammarion, 2009)

Popüler Haberler

İstanbul'da üç eğlence merkezi kalıcı olarak kapandı

UKOME toplantısı: İBB'nin zam teklifi reddedildi, yeni taksilerin tasarımı kabul edildi

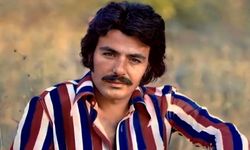

TELE1, sunucusunun 'Ferdi Tayfur çıkışı' için özür diledi

Rize'de PTT şubesine saldırı: Saldırgan yakalandı

Ferdi Tayfur hayatını kaybetti

Kabine kulisi: 'Yeri sağlam' görülen ve 'gidici' gözüyle bakılan isimler